PİYASALARDA iyimserlik sürüyor. Olumlu havanın kaynağında ekonomik programa olan güven var. Buna bağlı olarak; Türkiye’nin kredi notundaki artış, ülke risk primindeki düşüş, TL’ye dönüşün hız kazanması, yabancı portföy girişleri (sıcak para), TCMB rezervlerindeki belirgin toparlanma, bankalarda döviz ve kur korumalı mevduatlardaki gerileme, tahvil ve Eurobond faiz oranlarındaki düşüşler gibi birçok gelişmeyi ardı ardına saymak mümkün...

Türkiye’nin risk primi (CDS) 260’lara gerileyerek Şubat 2020 tarihinden bu yana en düşük seviyelerini test etti. Kritik nokta olarak görülen 300’ün altında kalması kayda değer bir durum. Dış konjonktürün ve dış piyasalarda devam eden iyimserliğin de bu görünüme katkıda bulunduğunu eklemek gerekecek.

BORSA İSTANBUL OLUMLU AYRIŞIYOR

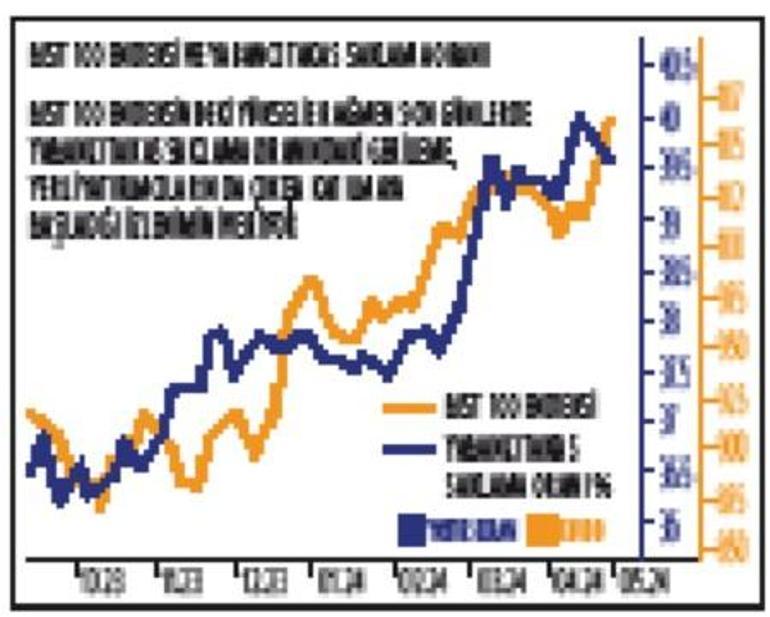

Borsa İstanbul son dönemde dış borsalardan olumlu ayrışma gösteriyor. Ekonomik programın uygulanmasındaki kararlılık, piyasalara ve ekonomik verilere yansıyarak kendini bariz şekilde belli ediyor. Marttan bu yana yazılarımızda, yabancı yatırımcı girişleri ve “carry trade” uygulamaları için Türkiye’de zeminin oluştuğunu birçok kez vurguladık. Yükselen faizlerle döviz kurlarındaki dengelenmenin sağlanması, ABD ve Avrupa’da faiz indirim beklentilerinin güçlenmesi, dış ve iç piyasalar arasındaki faiz makasının açılması, seçim gibi bir gündemin geride kalması, Borsa İstanbul’un primli yapısına karşılık dış borsalara göre pahalı görülmemesi, yabancı yatırımcıların bu zemini kullanmasına imkân veren gelişmeler.

ÜÇ HAFTADA 4.2 MİLYAR DOLAR

Türkiye’nin gri listeden çıkması ve yabancı yatırımcılar için swap kanallarının tekrar açılması çokça dillendirilen bir konu. Bu beklentiler gerçekleşirse bu durum daha rahatlatıcı bir görünüme imkân verebilir. Geçen haftanın en dikkat çeken gelişmelerinden biri TCMB’nin açıkladığı 10 Mayıs ile biten haftanın verileriydi. Yabancı yatırımcılar tahvil bonoda haftalık bazda 2.832 milyon dolar, hisse senetlerinde ise 84.7 milyon dolarlık alım yaptılar. Yüksek faize bağlı olarak özellikle tahvil bonodaki alım haftalık bazda 2013 yılından bu yana en yüksek rakamdı. Son üç haftalık tahvil bono alımı 4.2 milyar dolar oldu. Son iki haftada hisse senetlerindeki alım tutarı ise 393 milyon dolara ulaştı. Yine 10 Mayıs haftasında; TCMB brüt rezervleri 7.5 milyar dolarlık artışla 134.4 milyar dolara yükselirken swap hariç net rezervler eksi 23.6 milyar dolara çıktı. Bu rakamın geçen yıl eksi 65 milyar dolardan geldiğini hatırlatmakta yarar var.

TL’YE DÖNÜŞ HIZLANDI

TCMB hızla rezerv biriktirmeye devam ediyor. S&P geçtiğimiz günlerde Türkiye’nin kredi notunu yükselttikten sonra kurum adına konuşan bir yetkili bundan sonraki not değerlendirmelerinde ilk bakacakları kriterler arasında TCMB’nin rezerv durumunu da saymıştı. Bankalardaki yurtiçi yerleşiklerin döviz mevduatı 3.2 milyar dolarlık düşüşle 172.8 milyar dolara, kur korumalı mevduat 36 milyar dolar azalma ile 2.196 milyar TL’ye çekilmiş durumda. Verilerden de görüleceği üzere TL’ye dönüş hız kazandı.

Yabancı yatırımcının lokomotif olduğu Borsa İstanbul’daki çıkış hareketine yüksek faiz getirilerine rağmen yerli yatırımcının da katılmaya başladığı görülüyor. BIST100 Endeksi’deki yükselişe karşılık son günlerde yabancı takas saklama oranındaki hafif gerilemeden çıkan değerlendirme bunu gösteriyor. “Hareket olan yerde bereket olur” diye düşünülmüş olabilir. Pandemi sonrası yaşanan çıkış trendlerinde yerli yatırımcı borsayı yukarıya çekerken yabancı kenarda durmuştu. Bu günlerde tam tersi bir durum söz konusu. Borsa İstanbul’da iyimserlik korunabilir.

ENFLASYONUN SEYRİ ÖNEMLİ

Ekonomik programın yumuşak karnı ise enflasyon. Henüz bu noktada bir ilerleme sağlanamadı. Ekonomi yönetiminin verdiği takvim mayıs ayına kadar zirve yapması, haziran sonrası da düşüşe geçmesi yönündeydi. Bu açıdan yüzde 70’e dayanan enflasyona rağmen piyasalar herhangi bir olumsuz tepki vermedi. Eğer verilen yol haritasına göre enflasyon gelecek aydan itibaren düşmeye başlarsa bu durum, güveni pekiştirir.

Aksi taktirde iyimser algı zayıflar. Bu noktada TCMB Başkanı Fatih Karahan’ın söylediği gibi ek sıkılaştırma gündeme gelebilir. Bu durumda yeni faiz artırımları ilk akla gelen önlem oluyor. Ancak yüksek faiz yabancı ilgisini canlı tutmaya devam edebilir. TCMB dünyada en yüksek faizi veren birkaç merkez bankasından biri. Esas kriter, enflasyon olacak. Baz etkisi, gıdada mevsimsellik, döviz kurlarındaki gevşeme gibi gerekçeler haziran sonrası enflasyonda gerileme olasılığını artırıyor. Umulan gerçekleşme sağlanırsa dünyada enflasyon sıralamasında ilk beş ülkeden biri olan Türkiye mevcut görünümünden hızla uzaklaşabilir. 23 Mayıs Perşembe günü TCMB toplantısı ve faiz kararı var. Beklentiler faizin değişmeyeceği yönünde. Toplantı sonrası yapılacak açıklamalar önemli olacak.

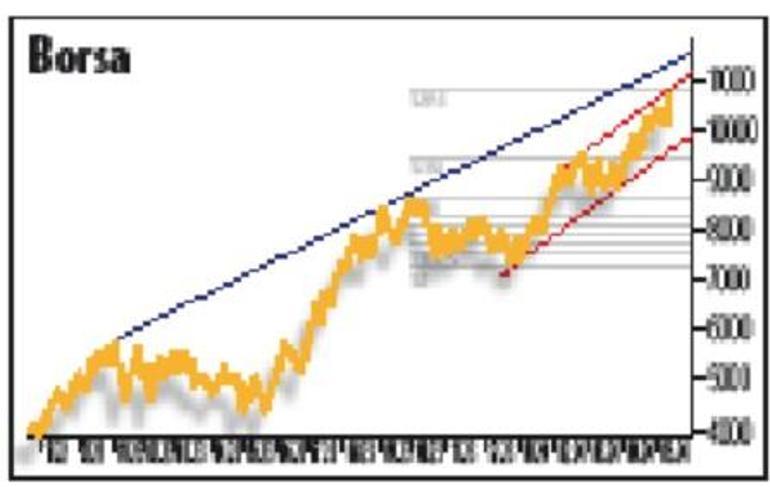

BORSADA YENİ ZİRVELER OLUŞUYOR

Borsada kâr satışlarının ardından yeni zirve denemeleriyle çıkış trendi devam ediyor. İlk destekler 10.370-10.320 seviyelerinde. Bu seviyelerin üzerinde çıkışın devamı beklenebilir. İlk dirençler ise 10.700-10.800 seviyelerinde görülüyor. Bu seviyenin üzerinde sonraki dirençler 11.200-11.300’de bulunuyor. Endekste direnç seviyelerinde kâr satışları görülse de çıkış hareketi gücünü koruyabilir.

DIŞ PİYASALARDA HAVA OLUMLU

Dış piyasalarda ABD enflasyon verisi sonrası olumlu hava korunuyor. ABD enflasyonu (TÜFE) beklentilerle uyumlu şekilde; yıllık yüzde 3.4, aylık yüzde 0.3 olarak açıklandı. Ancak enflasyon hızındaki yavaşlama ve bir önceki ayın altında gelmesi olumlu algılandı. Eylül ayında Fed’in faiz indirimlerine başlama beklentileri (%70) güç kazandı. Hatırlanırsa geçen hafta ABD istihdam verileri de beklentilerden olumsuz gelmiş ve piyasalar tarafından yine olumlu karşılanmıştı. Fed faiz kararlarında istihdam ve enflasyonun önemli bir ağırlığı olduğu bilinen durum. Avrupa Merkez Bankası’nın ise faiz indirimine haziran ayında başlaması beklentilerinde bir değişim yok. Kısa bir tereddütün ardından piyasalar tekrar faiz indirimini fiyatlama sürecine girdi. Ancak Fed bölge başkanlarından gelen “şahin” açıklamalar iyimserliği bir parça zayıflatmış durumda. Cleveland Fed Başkanı Loretta Mester, Fed’in politika faizin mevcut seviyelerde tutmanın, hâlâ yüksek olan enflasyonun yüzde 2 hedefine geri dönmesine yardımcı olacağını söyledi. Richmond Fed Başkanı Thomas Barkin ise enflasyonun hâlâ Fed’in ihtiyaç duyduğu yerde olmadığını vurgularken New York Fed Başkanı John Williams ABD Merkez Bankası’nın (Fed) para politikasındaki tutumunu değiştirmesi için mevcut bir neden görmediğini ve daha fazla kanıta ihtiyaç olduğunu söyledi. Ekonomik verilerin daha baskın fiyatladığı dış piyasalarda Fed yetkililerinden gelen bu açıklamaları daha çok “sözlü yönlendirme” çerçevesinde görmekte yarar var.

ALTIN YÖNÜNÜ YUKARI ÇEVİRDİ

ABD enflasyon verileri sonrası ABD ve Avrupa borsalarında çıkış gözlenirken ABD tahvil faizlerinde düşüş, dolarda zayıflama, Euro’da ise güç kazanımı vardı. Fed kaynaklı açıklamalar ile bu görünüm biraz törpülendi denebilir. ABD 10 yıllık bono faiz oranı yüzde 4.30’u görüp yüzde 4.40 yükseldi. Dolar endeksi 104.70, Euro/dolar paritesi 108.40 seviyelerinde işlem gördü. ABD tahvil faizi ve dolardaki zayıflama altının ons fiyatına yükseliş olarak yansıdı ve 2.415 dolara yükseldi. Altında bu dönem ABD tahvil faizleri ve dolara duyarlılık artmış durumda. Ortadoğu’nun sakinlik kazanması jeopolitik etkiyi azalttı.

İç piyasalarda gram/TL fiyatında ise tekrar yön yukarıya çevrildi ve 2.480 seviyesi test edildi. Dolar/TL kurundaki yavaşlama altının gram/TL fiyatındaki yükselişe ivme kaybettiren bir durum olarak görüldü. Petrol fiyatında ise parametrelerde çok fazla bir değişim olmayınca yatay görünüm sürdü. Brent petrol 83 doları geçti.

Yukarıda yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir, yatırımcı profilinize uymayabilir.