Üretken AI işletmeleri bir yana, son birkaç yıl girişim destekli şirketler için nispeten zordu. Çok az sayıda girişim, önceki değerlemelerini aşan fiyatlarda fon toplayabildi.

Şimdi, girişim sermayesi krizinin 2022’nin başlarında başlamasından yaklaşık iki yıl sonra, IVP genel ortağı Tom Loverro gibi bazı yatırımcılar, en kötüsünün düşüş Arkamızda kalan ve hayatta kalmayı başaran girişimler, nakit koruma modundan çıkıp büyümeye para harcamaya geçmeli.

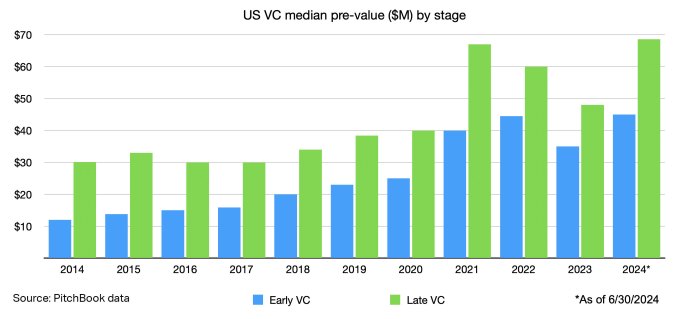

Bunlar tamamen boş sözler değil. PitchBook verilerine göre, tohum aşamasındaki şirketler hariç tüm şirketlerin değerlemeleri 2023’te bir önceki yıla kıyasla düştü. Ancak 2024’ün ilk altı ayında, yatırımcıların ABD merkezli şirketlerin yeni anlaşmaları için ödemeye istekli oldukları fiyatlar sadece toparlanmakla kalmadı, aynı zamanda erken ve geç aşamadaki anlaşmaların medyanları için tüm zamanların en yüksek seviyesine ulaştı. son rapor PitchBook ve Ulusal Girişim Sermayesi Derneği’nden.

Fintech odaklı Portage Ventures’ın ortağı Stephanie Choo, “Temel şartname alan şirketlerin değerlemeleri yüksek oldu” dedi.

Fintech, düşüşün başlangıcından bu yana yatırımcıların gözünden düşmüş olsa da, Choo, daha yüksek değerlemelerle sermaye artırabilen şirket sayısının yıl başından bu yana arttığını söyledi. Mayıs ayında 5 milyar doların üzerinde bir değerleme elde eden ve yatırımcıların 2022’nin başlarında kendisine atadığı 4,5 milyar dolara göre yaklaşık %15 artış gösteren İngiltere’deki rakip banka Monzo’ya işaret etti.

Choo, son iki yılda birçok girişimin harcamalarını azalttığını, bunun da büyümelerine yardımcı olduğunu ve bazı durumlarda önceki değerlemelerini aşmalarını sağladığını söyledi.

Aile ofisleri ve varlık danışmanlarının VC fonlarına yatırım yapmalarına olanak tanıyan bir girişim olan Allocate’in kurucusu Samir Kaji de bu yıl girişimler için değerlemelerin ve fon toplama ortamının iyileştiği konusunda iyimser. “İşler 2022’nin başından beri gördüğümden çok daha iyimser,” dedi. “Sermaye piyasaları yavaş yavaş geri geliyor ve gerçek büyüme ve temelleri başarabilirseniz, sermaye olacak [your startup].”

Ancak PitchBook’ta ABD’li risk sermayesi analisti Kyle Stanford, bu “tüm zamanların” en yüksek değerlemelerinin biraz yanıltıcı olduğunu söyledi. Bunun nedeni, anlaşma hacminin hala durgun olması. 2024’ün ilk yarısında bilinen bir değerlemeyle yeni bir tur düzenleyen şirket sayısı, altı aylık bir dönem için tipik olandan daha azdı.

PitchBook’un değerleme veri seti, esas olarak önceki değerlemelerine ulaşabilen güçlü şirketlerden oluşur, ancak daha yüksek bir değerlemede fon sağlayamayan yeni kurulan şirketler bu verilerin dışında kalmış olabilir. Birçoğu, dönüştürülebilir senetler, içeriden bilgi turları veya sermaye artırımını tamamen erteleyerek fiyatlandırılmamış turlara katıldı, diye açıkladı Stanford.

“Eğer güçlü bir şirket iseniz şu anda iyi bir pazar, ancak pandemi öncesinde belirlediğiniz büyüme hedeflerine ulaşmakta zorlanıyorsanız, bu gerçekten zor bir pazar” dedi.

Kaji bu duyguyu tekrarladı, ancak onun görüşü biraz daha iyimserdi. Girişimlerin hala “sahip olanlar” ve “sahip olmayanlar” olarak ayrıldığını söylerken, potansiyel olarak daha yüksek değerlemelerle para toplayabilen şirket grubunun 2024’te daha da büyüdüğünü söyledi.

Daha güçlü şirketlerin girişim değerlemeleri birkaç nedenden dolayı artıyor.

Enflasyonun kontrol altına alındığına dair yenilenen bir iyimserlik var ve ABD Merkez Bankası yakında faiz oranlarını düşürebilir. Ayrıca, borsa bu yıl önemli bir yükseliş gördü ve bu da özel yatırımcıların görünümünü etkiledi. Son olarak, 2024’te fon toplayan şirketlerin önemli bir kısmı yapay zeka şirketlerini içeriyor ve yapay zeka girişimleri diğer sektörlere göre önemli ölçüde daha yüksek değerlemeler alıyor, dedi Stanford.

genel-24